El porcentaje exacto es 158,67, lo que representa una tasa mensual de 13,22. Ni la tasa inflacionaria oficial, que fue la más baja, ni la más alta tomada por una consultora privada consiguen arrimarse siquiera a la fijada por la firma cordobesa para justificar la proyección inflacionaria que hizo para el presente año al momento de avalar sus pretensiones. Varias organizaciones locales trabajan en un reclamo judicial al considerar “codiciosa” la exigencia financiera.

Con dos locales en la capital provincial y uno en Clorinda, miles de formoseños deben peregrinar, mes a mes, frente a sus oficinas para hacer frente a sus acreencias con Tarjeta Naranja, la segunda con más clientes en el país, detrás de Visa.

El conocido plástico se jacta de sus 7 millones de usuarios en el país y del beneficio de $500 millones obtenido en su último ejercicio financiero. Desembarcó en la provincia en octubre de 2004 y desde entonces su crecimiento fue vertiginoso, lo que, sin embargo, no trasunta en beneficios a favor de una plaza repleta de consumidores. Como en el caso de tantos bancos foráneos existentes en la plaza, Naranja se dedica a lucrar con la necesidad de los formoseños.

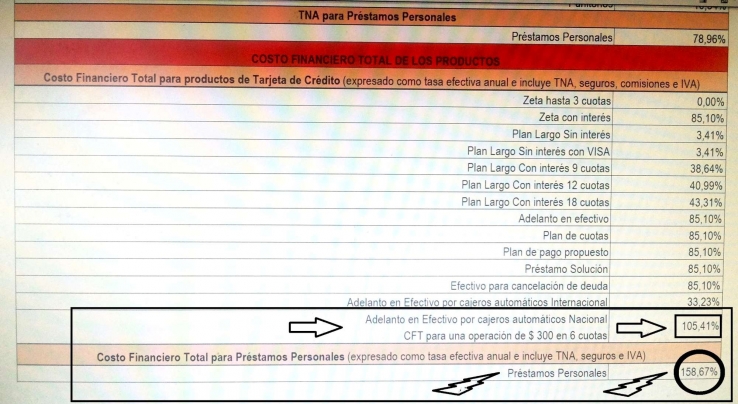

En su propia página de Internet, la firma informa sobre las condiciones del costo financiero total para préstamos personales (expresado como tasa efectiva anual e incluye TNA, seguros e IVA), revelando el friolero porcentaje de 158,67%, lo que equivale a 13,22 por mes.

Pero no es todo. Lo demás suena igual de escabroso. En el mismo lugar informativo, y en alusión al costo financiero total de sus productos, los porcentajes vinculados con distintos tipos de créditos no bajan del 85%.

Ahora bien, si se trata de pedir un adelanto en efectivo por cajeros automáticos nacional, el ejemplo es impactante. Te ofrecen $300 y podes restituirlo en 6 cuotas, para lo cual te aplican un interés de 105,41 anual. Esto lleva a que en 180 días debes devolver, además del capital prestado, casi $160 en concepto de intereses.

Por otra parte, diputados de la oposición aseguraron que la inflación de enero fue de 4,61% y la interanual alcanzó el 30,78%, de acuerdo con datos de consultoras privadas que se difunden todos los meses. Otros analistas elevaron ese porcentaje en hasta en dos dígitos. No más de allá. Enfrente, el Indec, como era de esperarse, anunció que durante enero la inflación se ubicó en un 3,7%.

Así, surge naturalmente el interrogante: ¿Cuál es el aval de Naranja para aplicar tamaño interés en sus productos financieros?

DEMANDA

En las últimas horas, desde una asociación local de defensa de los consumidores admitieron estar trabajando para hacer una nueva presentación judicial contra Tarjeta Naranja, con el nivel usurario de sus tasas.

“Si bien no existe en nuestra legislación una base legal que fije la cuantía de los intereses y que – indirectamente- determine cuál es la tasa que debe reputarse «excesiva» o «usuraria» – influyendo especialmente en esa apreciación el ritmo de la inflación – corresponde a los tribunales establecer la compatibilidad entre la tasa de interés y el orden moral, de forma tal de invalidar, no ya el pacto de intereses en sí mismo -como causa de deber -, sino la tasa de esos réditos, en la medida que se la juzgue exorbitante”, reflexionó una abogada vinculada con la organización.

Haciendo propio un reciente fallo de la Cámara Civil y Comercial de Corrientes que determinó la rebaja de intereses en un contrato de tarjeta de crédito de Tarjeta Naranja desde un 90% a un 54%, la profesional destacó que los magistrados tienen la potestad para llevar a cabo esa morigeración.

“Esta potestad se da en los casos en que la aplicación de intereses sea excesiva o “usuraria”, tornando de esta forma la cuestión justiciable. Es decir, la acción puede ser llevada a cabo si queda en evidencia un cuadro de desproporción de los valores económicos”, abundó.

“Las facultades judiciales morigeradoras de los intereses pactados proceden de hallarse comprobada una práctica abusiva, usuraria o confiscatoria. La obligación del deudor, se ha dicho, no puede exceder el crédito actualizado con un interés que trascienda los límites de la moral y las buenas costumbres”, aclaró.

“Este control de los intereses excesivos atribuido a los tribunales halla sustento en las claras disposiciones del artículo 953 del Código Civil y en el artículo 502 del mismo cuerpo legal que llevan a concluir que los acrecidos con esas características constituyen una causa ilegítima de las obligaciones. En este marco y advertidas dichas circunstancias, se impone la reducción de los réditos pactados en términos de equidad, determinándose la nulidad parcial de los intereses en exceso”, finalizó.

Fuente: Formosa Expres